HÜRRİYET FAALİYET RAPORU 2010

Yıllık - Hürriyet Gazetesi CMA Sistemi

Yıllık - Hürriyet Gazetesi CMA Sistemi

- No tags were found...

You also want an ePaper? Increase the reach of your titles

YUMPU automatically turns print PDFs into web optimized ePapers that Google loves.

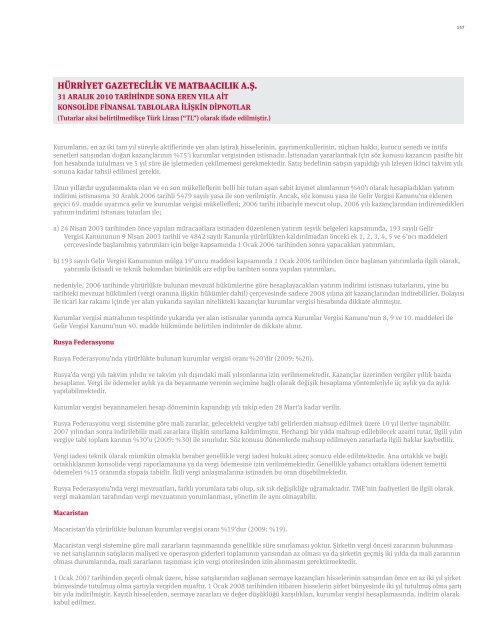

157<br />

<strong>HÜRRİYET</strong> GAZETECİLİK VE MATBAACILIK A.Ş.<br />

31 ARALIK <strong>2010</strong> TARİHİNDE SONA EREN YILA AİT<br />

KONSOLİDE FİNANSAL TABLOLARA İLİŞKİN DİPNOTLAR<br />

(Tutarlar aksi belirtilmedikçe Türk Lirası (“TL”) olarak ifade edilmiştir.)<br />

Kurumların, en az iki tam yıl süreyle aktiflerinde yer alan iştirak hisselerinin, gayrimenkullerinin, rüçhan hakkı, kurucu senedi ve intifa<br />

senetleri satışından doğan kazançlarının %75’i kurumlar vergisinden istisnadır. İstisnadan yararlanmak için söz konusu kazancın pasifte bir<br />

fon hesabında tutulması ve 5 yıl süre ile işletmeden çekilmemesi gerekmektedir. Satış bedelinin satışın yapıldığı yılı izleyen ikinci takvim yılı<br />

sonuna kadar tahsil edilmesi gerekir.<br />

Uzun yıllardır uygulanmakta olan ve en son mükelleflerin belli bir tutarı aşan sabit kıymet alımlarının %40’ı olarak hesapladıkları yatırım<br />

indirimi istisnasına 30 Aralık 2006 tarihli 5479 sayılı yasa ile son verilmiştir. Ancak, söz konusu yasa ile Gelir Vergisi Kanunu’na eklenen<br />

geçici 69. madde uyarınca gelir ve kurumlar vergisi mükellefleri; 2006 tarihi itibariyle mevcut olup, 2006 yılı kazançlarından indiremedikleri<br />

yatırım indirimi istisnası tutarları ile;<br />

a) 24 Nisan 2003 tarihinden önce yapılan müracaatlara istinaden düzenlenen yatırım teşvik belgeleri kapsamında, 193 sayılı Gelir<br />

Vergisi Kanununun 9 Nisan 2003 tarihli ve 4842 sayılı Kanunla yürürlükten kaldırılmadan önceki ek 1, 2, 3, 4, 5 ve 6’ncı maddeleri<br />

çerçevesinde başlanılmış yatırımları için belge kapsamında 1 Ocak 2006 tarihinden sonra yapacakları yatırımları,<br />

b) 193 sayılı Gelir Vergisi Kanununun mülga 19’uncu maddesi kapsamında 1 Ocak 2006 tarihinden önce başlanan yatırımlarla ilgili olarak,<br />

yatırımla iktisadi ve teknik bakımdan bütünlük arz edip bu tarihten sonra yapılan yatırımları,<br />

nedeniyle, 2006 tarihinde yürürlükte bulunan mevzuat hükümlerine göre hesaplayacakları yatırım indirimi istisnası tutarlarını, yine bu<br />

tarihteki mevzuat hükümleri (vergi oranına ilişkin hükümler dahil) çerçevesinde sadece 2008 yılına ait kazançlarından indirebilirler. Dolayısı<br />

ile ticari kar rakamı içinde yer alan yukarıda sayılan nitelikteki kazançlar kurumlar vergisi hesabında dikkate alınmıştır.<br />

Kurumlar vergisi matrahının tespitinde yukarıda yer alan istisnalar yanında ayrıca Kurumlar Vergisi Kanunu’nun 8, 9 ve 10. maddeleri ile<br />

Gelir Vergisi Kanunu’nun 40. madde hükmünde belirtilen indirimler de dikkate alınır.<br />

Rusya Federasyonu<br />

Rusya Federasyonu’nda yürürlükte bulunan kurumlar vergisi oranı %20’dir (2009: %20).<br />

Rusya’da vergi yılı takvim yılıdır ve takvim yılı dışındaki mali yılsonlarına izin verilmemektedir. Kazançlar üzerinden vergiler yıllık bazda<br />

hesaplanır. Vergi ile ödemeler aylık ya da beyanname verenin seçimine bağlı olarak değişik hesaplama yöntemleriyle üç aylık ya da aylık<br />

yapılabilmektedir.<br />

Kurumlar vergisi beyannameleri hesap döneminin kapandığı yılı takip eden 28 Mart’a kadar verilir.<br />

Rusya Federasyonu vergi sistemine göre mali zararlar, gelecekteki vergiye tabi gelirlerden mahsup edilmek üzere 10 yıl ileriye taşınabilir.<br />

2007 yılından sonra indirilebilir mali zararlara ilişkin sınırlama kaldırılmıştır. Herhangi bir yılda mahsup edilebilecek azami tutar, ilgili yılın<br />

vergiye tabi toplam karının %30’u (2009: %30) ile sınırlıdır. Söz konusu dönemlerde mahsup edilmeyen zararlarla ilgili haklar kaybedilir.<br />

Vergi iadesi teknik olarak mümkün olmakla beraber genellikle vergi iadesi hukuki süreç sonucu elde edilmektedir. Ana ortaklık ve bağlı<br />

ortaklıklarının konsolide vergi raporlamasına ya da vergi ödemesine izin verilmemektedir. Genellikle yabancı ortaklara ödenen temettü<br />

ödemeleri %15 oranında stopaja tabidir. İkili vergi anlaşmalarına istinaden bu oran düşebilmektedir.<br />

Rusya Federasyonu’nda vergi mevzuatları, farklı yorumlara tabi olup, sık sık değişikliğe uğramaktadır. TME’nin faaliyetleri ile ilgili olarak<br />

vergi makamları tarafından vergi mevzuatının yorumlanması, yönetim ile aynı olmayabilir.<br />

Macaristan<br />

Macaristan’da yürürlükte bulunan kurumlar vergisi oranı %19’dur (2009: %19).<br />

Macaristan vergi sistemine göre mali zararların taşınmasında genellikle süre sınırlaması yoktur. Şirketin vergi öncesi zararının bulunması<br />

ve net satışlarının satışların maliyeti ve operasyon giderleri toplamının yarısından az olması ya da şirketin geçmiş iki yılda da mali zararının<br />

olması durumlarında, mali zararların taşınması için vergi otoritesinden izin alınmasını gerektirmektedir.<br />

1 Ocak 2007 tarihinden geçerli olmak üzere, hisse satışlarından sağlanan sermaye kazançları hisselerinin satışından önce en az iki yıl şirket<br />

bünyesinde tutulmuş olma şartıyla vergiden muaftır. 1 Ocak 2008 tarihinden itibaren hisselerin şirket bünyesinde iki yıl tutulmuş olma şartı<br />

bir yıla indirilmiştir. Kayıtlı hisselerden, sermaye zararları ve değer düşüklüğü karşılıkları, kurumlar vergisi hesaplamasında, indirim olarak<br />

kabul edilmez.